【2025年最新】事業承継完全ガイド|中小企業経営者が今から始める未来への贈り物

日本の中小企業経営者の平均年齢は60歳台前半から半ばで推移しており、2024年時点で約245万人の経営者が70歳を超えると見込まれています。

後継者不在による廃業は、地域経済や雇用に大きな影響を与える深刻な課題となっています。しかし、多くの経営者は「まだ先のこと」と事業承継の準備を先送りにしがち。実際には、円滑な承継には5年から10年程度の準備期間が必要とされていますが、準備期間は事業承継の方法や状況によって異なります。事業承継は単なる経営権の移転ではなく、企業の価値や理念、社員の雇用、取引先との関係性など、あなたが長年かけて築き上げてきた全てを次世代へ引き継ぐ大切なバトンタッチ。

この記事では、親族承継、従業員承継、M&Aなど様々な選択肢を比較しながら、税負担の軽減策や後継者育成のコツ、専門家の活用法まで、事業承継の全プロセスを解説します。あなたの会社の未来を守るための第一歩を、今日から始めてみませんか。

目次

事業承継の基本と今すぐ始めるべき理由

ここでは事業承継の基本概念から実践的な準備方法まで、中小企業経営者が今すぐ取り組むべき理由を解説します。日本の中小企業が直面する経営者の高齢化問題や後継者不足の現状を踏まえ、事業承継を先送りするリスクと早期着手のメリットを具体的にお伝えします。この情報を活用することで、あなたの会社の未来を守るための第一歩を踏み出すことができるでしょう。

経営者の平均年齢70歳超え、待ったなしの事業承継

日本の中小企業経営者の平均年齢は60歳台前半から半ばで推移しており、2025年までに70歳を超える経営者が約245万人に達すると推計されています。この数字が示すのは、事業承継が「いつかやるべきこと」から「今すぐ取り組むべき課題」へと変化している現実です。

経営者の高齢化に伴い、突然の健康問題による経営判断の停滞や、取引先との関係性の弱体化など、企業価値を損なうリスクが日々高まっています。特に創業者が高齢になるほど、長年築いてきた取引先との個人的な信頼関係や、暗黙知として蓄積された経営ノウハウの承継が困難になるケースが増加しています。

中小企業庁の調査等によれば、後継者不在による廃業は毎年数万社規模で発生しており、雇用や地域経済に大きな影響を及ぼすと指摘されています。具体的な損失額については、推計値として年間数兆円規模が挙げられることもありますが、出典や年度によって異なります。この状況は地域経済にも大きな影響を与え、商店街のシャッター通り化や地域の産業基盤の弱体化を加速させる要因となっているのです。

5年後の廃業リスクを今から回避する方法

成功する事業承継には5年から10年程度の準備期間が推奨されていますが、実際の準備期間は1年未満の場合も多く、事業承継の方法や状況によって異なります。つまり、今から計画的に取り組まなければ、5年後には事業継続の選択肢が大きく狭まる可能性があるのです。

事業承継の準備を今から始めるメリットは計り知れません。まず、時間的余裕があることで複数の承継オプション(親族内承継、従業員承継、M&Aなど)を比較検討できます。特に信頼できる後継者の育成には相当な時間がかかるもの。経営者としての資質を磨き、取引先や金融機関との関係構築を進めるには、十分な引継ぎ期間が不可欠です。

具体的な準備ステップとしては、まず自社の経営状況や資産の棚卸しから始めましょう。続いて複数の後継者候補をリストアップし、各候補者の適性を見極めていきます。株式の評価や移転方法の検討、税務上の対策も早期に着手することで、納税負担を軽減できる税制優遇措置も活用できるようになります。

何より重要なのは「待ったなし」という意識を持つこと。「まだ先のこと」と先送りにすることが、最大の廃業リスクとなるのです。

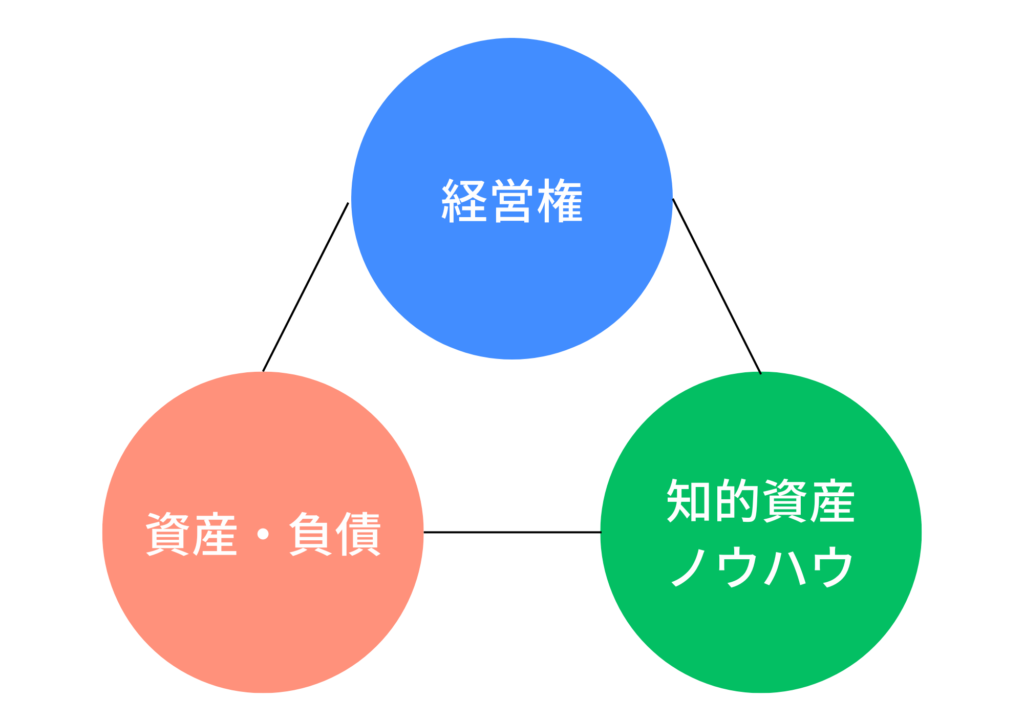

事業承継で引き継ぐべき3つの要素とは?

事業承継を成功させるためには、「経営権」「資産・負債」「知的資産・ノウハウ」など、複数の要素をバランスよく引き継ぐことが重要とされています。これらのうち一つでも欠ければ、事業の継続性が損なわれるリスクが高まります。

まず「経営権」の承継には、株式の移転や各種契約上の地位の引継ぎが含まれます。特に中小企業では、経営者個人の保証や担保提供が事業継続の前提となっているケースが多く、金融機関との調整も重要です。経営権の移転は法的な手続きだけでなく、対外的な信用の移転も意味するため、計画的な準備が求められます。

次に「資産・負債」の承継では、不動産や設備などの有形資産だけでなく、借入金や保証債務などの負債も含めて正確に把握し、適切に引き継ぐ必要があります。特に個人資産と法人資産が明確に分離されていない場合は、専門家のサポートを受けながら整理することが望ましいでしょう。

最後に「知的資産・ノウハウ」は数字には表れにくいものの、事業価値の源泉となる要素です。取引先との関係性、従業員の技術やスキル、業界ネットワーク、企業文化や理念など、目に見えない資産の承継には特に時間をかける必要があります。

これら3要素をバランスよく次世代に引き継ぐことが、事業承継成功の鍵となるのです。

あなたに最適な事業承継の形を見極める

ここでは事業承継の3つの主要形態である「親族内承継」「従業員承継」「M&A」について、それぞれの特徴と選択基準を詳しく解説します。経営者であるあなたの状況や希望に最も合った承継方法を見極めることで、長年築き上げてきた会社の価値を最大限に次世代へ引き継ぐことができます。今から準備を始めることで、自社に最適な選択肢を見つけ、計画的に事業承継を進めるヒントが得られるでしょう。

親族内承継のメリットと成功への道筋

親族内承継は後継者を家族から選ぶ伝統的な方法で、近年は中小企業の事業承継全体の約3分の1程度を占めています。最大のメリットは企業理念や経営方針の一貫性が保たれやすい点にあります。

成功への道筋としては、まず後継者候補が経営に興味を持っているかどうかの確認が重要です。経営者の子どもであっても、必ずしも事業を継ぐ意思や適性があるとは限りません。早期から社内業務を経験させながら、金融機関や取引先との関係構築を計画的に進めることが欠かせないでしょう。

親族内承継特有の課題としては、相続税や贈与税の負担が挙げられます。これに対しては「事業承継税制」の活用が有効です。2025年現在、一定の要件を満たすことで非上場株式等に係る相続税・贈与税が全額猶予される特例制度(事業承継税制)が設けられています。詳細な適用条件や猶予額については、税理士などの専門家に相談することをお勧めします。

以下のポイントに特に注意が必要です。

従業員承継で会社の理念を守り継ぐ秘訣

従業員承継は社内の優秀な人材に経営を託す方法で、近年注目が高まっています。親族に適任者がいない場合でも、会社の文化や価値観を守りながら事業を継続できる大きな利点があります。

成功のカギとなるのは、後継者候補の早期選定と計画的な育成です。理想的には承継の5年以上前から、経営者としての視点や判断力を養う機会を意識的に作ることが重要でしょう。実務的には、MBO(経営陣による買収)の形で進めるケースが多く、株式取得資金の準備が最大の課題となります。

この課題に対しては、日本政策金融公庫の「事業承継・集約・活性化支援資金」など、公的な融資制度の活用が有効です。また地域の信用金庫や信金でも独自の支援メニューを用意していることが多いため、まずは顧問の金融機関に相談してみることをお勧めします。

従業員承継を成功させるポイントは以下の通りです。

M&Aによる第三者承継の新たな可能性

M&Aによる第三者承継は、社外の企業や個人に事業を譲渡する方法です。後継者不在の場合でも会社の存続が可能になるだけでなく、経営資源の統合による新たな成長機会が生まれる可能性があります。

M&A市場は年々活性化しており、2024年には日本国内のM&A件数が4,700件に達し、過去最多となりました。特に近年は同業種間だけでなく、異業種からの買収ニーズも高まっています。売り手にとっては従業員の雇用継続や取引先との関係維持といった条件交渉が可能なケースも多くなっています。

第三者承継を検討する際は、まず自社の強みや弱みを客観的に分析し、企業価値を高める準備が必要です。具体的な手続きとしては、事業引継ぎ支援センターやM&A仲介会社へ相談するのが一般的です。マッチングから成約までの平均期間は6〜12ヶ月程度となっていますが、準備期間を含めると2年程度を見込んでおくと安心でしょう。

M&Aによる承継を成功させるポイントは以下の通りです。

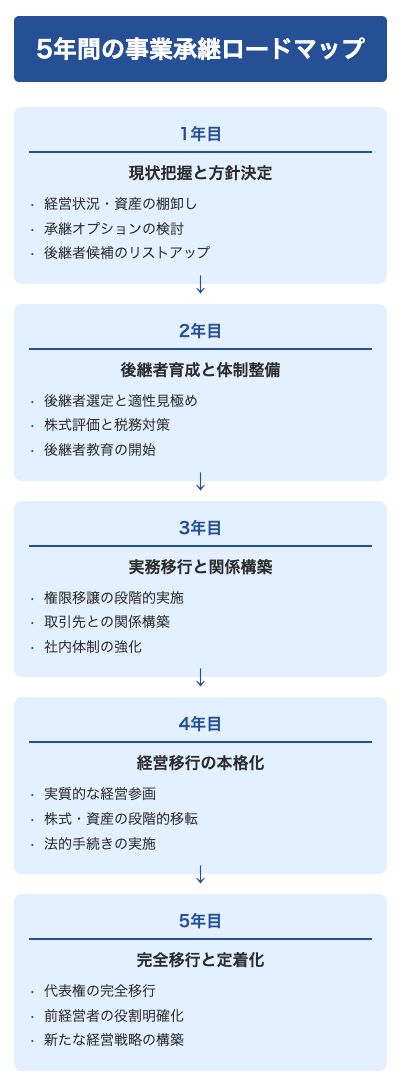

今から始める5年間の事業承継ロードマップ

ここでは事業承継を成功に導くための5年間の具体的なロードマップをご紹介します。計画的に段階を踏むことで、経営者の負担を軽減しながら、円滑な事業承継を実現する道筋が見えてくるでしょう。この5年間のタイムラインに沿って準備を進めることで、税負担の軽減や後継者育成などの課題に余裕を持って対応でき、会社の未来を守るためのより計画的かつ円滑な承継が目指せます。今日から第一歩を踏み出しましょう。

初年度に必ず取り組むべき3つの準備

事業承継の成否は初年度の取り組みで大きく左右されます。まず着手すべきは「現状分析」です。自社の財務状況、資産・負債の状況、取引先との関係性などを客観的に棚卸しし、企業価値を正確に把握しましょう。特に自社株式の評価は税負担に直結するため、税理士などに依頼して正確な評価を受けることが重要です。

次に「後継者候補の選定」に取り組みます。親族内、従業員、第三者(M&A)という3つの選択肢を視野に入れ、複数の候補者をリストアップしましょう。後継者には経営者としての資質や実務経験、熱意や覚悟など多面的な能力が求められます。早期から意思確認と対話を始めることが、円滑な承継への第一歩となります。

3つ目は「専門家チームの組成」です。事業承継には税務、法務、財務など多角的な視点が必要となります。顧問税理士や弁護士、金融機関の担当者などを交えた「承継チーム」を結成し、定期的に会議を開催することで、計画的な準備が可能になるでしょう。

| 初年度の準備項目 | 具体的な行動 | 達成目標 |

|---|---|---|

| 現状分析 | 財務諸表の整理、自社株評価 | 企業価値の数値化 |

| 後継者候補選定 | 候補者リストアップ、面談 | 後継者候補の絞り込み |

| 専門家チーム組成 | 税理士、弁護士等との顔合わせ | 定期会議体制の確立 |

2〜3年目の経営権・資産移転の最適解

事業承継の中間段階である2〜3年目は、具体的な経営権と資産の移転計画を実行に移す重要な時期です。この時期の最大の課題は、税負担を抑えながら、いかに円滑に経営権を移転するかという点にあります。

まず株式移転については、一度に行うのではなく段階的に進めることが一般的です。議決権の過半数(51%以上)を段階的に移転し、残りは状況を見ながら適切な時期に譲渡することで、リスク分散につながります。この際、事業承継税制の活用も検討する価値があります。2025年時点では、一定の要件を満たすことで相続税・贈与税の納税猶予を受けられる特例措置があり、積極的に検討する価値があります。

並行して進めるべきは「経営実務の引継ぎ」です。後継者に徐々に権限を委譲しながら、取引先や金融機関との関係構築を進めましょう。重要な意思決定の場に同席させたり、対外的な交渉の場に同行させたりすることで、実践的な経験を積ませることが大切です。

以下のポイントに特に注意が必要です。

円滑な引継ぎを実現する最終2年間の実践法

事業承継の仕上げとなる4〜5年目は、これまでの準備を完成形に近づける段階です。4年目には経営の実質的な移行を完了させ、5年目に最終調整と完全移行を目指します。この時期のポイントは、円滑な引継ぎと事業の継続性確保にあります。

まず取り組むべきは「ステークホルダーへの周知」です。従業員、取引先、金融機関など関係者に対して、事業承継の進捗状況や完了時期を明確に伝えましょう。特に従業員に対しては、新経営体制への不安を払拭するための丁寧なコミュニケーションが欠かせません。社内行事や朝礼などの機会を活用し、新旧経営者が揃って方針を説明する場を設けることも効果的です。

次に「先代経営者の新たな役割」を明確にします。完全引退ではなく、顧問や相談役として一定期間関わることで、急激な変化によるリスクを軽減できます。ただし、過度な干渉は新経営者の判断を鈍らせる可能性もあるため、関与の範囲と期間を明確に設定しておく必要があるでしょう。

最後に「事業承継完了の宣言」を行います。社内外に新体制の正式スタートを宣言することで、名実ともに新経営者への移行が完了します。この際、先代の功績を称えるとともに、新経営者のビジョンを示すセレモニーを開催するのも一つの方法です。

以下の4つのアクションを忘れずに実施しましょう。

税負担を40%軽減する事業承継の資金計画

ここでは事業承継に伴う税負担を大幅に軽減するための実践的な資金計画をご紹介します。適切な準備と対策により、事業承継税制の特例措置などを活用することで、相続税や贈与税の納税が大幅に猶予・免除される場合があります。最新の税制改正情報を踏まえた事業承継税制の活用法や、自社株評価を適正に下げる合法的な方法、生命保険を戦略的に活用した相続税対策など、中小企業経営者の皆さまが今すぐ実践できる具体的な対策を解説します。この知識をぜひ自社の事業承継計画に役立ててください。

2025年改正で変わる事業承継税制の活用法

2025年の税制改正によって事業承継税制には重要な変更点が生じています。最も注目すべきは特例措置の適用期間が2027年まで延長されたことで、この機会を逃さず活用することが賢明です。

特例承継計画を提出することで、非上場会社の株式等に係る贈与税・相続税の納税が猶予される制度が継続されています。通常の事業承継税制では対象株式数に上限がありましたが、特例措置では発行済株式の全てが対象となるため、大幅な税負担軽減が可能です。また、雇用確保要件も実質的に緩和され、5年間で平均8割以上の雇用維持が困難な場合でも、一定の理由があれば納税猶予が継続されます。

申請手続きとしては、まず「特例承継計画」を都道府県に提出することから始まります。計画提出後に株式の贈与・相続を行い、その後税務署に納税猶予の申請を行う流れとなります。特に重要なのは計画提出が先決であることを忘れないでください。すでに株式を移転してしまった場合は特例措置が適用できなくなるため、順序には十分注意が必要です。

以下の点に特に留意して準備を進めましょう。

自社株評価を下げる5つの正当な方法

事業承継における税負担を軽減するために、自社株評価を適正に下げる方法は極めて重要です。ここでは、税務上も認められている5つの正当な方法をご紹介します。

1つ目は「純資産価額の圧縮」です。遊休資産や必要性の低い資産を処分し、余剰資金は配当などで社外流出させることで、純資産価額を適正に減らすことができます。特に事業に直接関係のない不動産や有価証券は、相続税評価において割高になりがちなため、見直しの余地があるでしょう。

2つ目は「類似業種比準方式の活用」です。純資産価額方式よりも類似業種比準方式の方が評価額が低くなる場合が多いため、配当や利益を適切にコントロールすることで、有利な評価方式が適用されるよう調整できます。 例えば、株式配当金を低く設定することが効果的です。記念配当や特別配当は株価評価に算入されないため、普段の配当を低く抑え、定期的に記念配当で多めに配当するといった工夫も可能です。

3つ目は「議決権のない種類株式の発行」です。議決権のない株式は一般的に評価が低くなるため、事業承継前に種類株式を発行することで、税負担を軽減できる可能性があります。

4つ目は「株式の分散保有」です。自社株式を後継者だけでなく、後継者以外の親族にも一部を保有させることで、単独で大量の株式を保有する場合に比べて評価額が下がる効果があります。 相続税法上の評価において、同族株主の範囲内での株式分散は、所有割合に応じた配当還元方式の適用や議決権割合によるディスカウントといった優遇措置が受けられる場合があります。分散する際は、将来の経営権への影響も考慮した上で、計画的に実施することが重要です。

5つ目は「合併・会社分割などの組織再編による評価方法の変更」です。企業の組織再編(合併、会社分割、株式交換など)を適切に実施することで、評価方法自体を変更し、結果として株式評価額を下げることが可能になります。例えば、純資産価額が高い会社を事業内容の異なる会社と分割・合併することで、類似業種比準方式が適用されやすくなったり、不採算部門を切り離すことで収益性を向上させつつも評価額を調整したりするといった戦略が考えられます。こうした組織再編は税務上の細かい要件があるため、専門家の助言を得ながら進めることが不可欠です。

これらの方法は、適切に組み合わせることでより効果的な事業承継の対策となります。ただし、実施にあたっては税理士や弁護士などの専門家と相談し、法令に則った形で進めることが重要です。

生命保険を活用した相続税対策の具体例

事業承継において生命保険は単なるリスク対策だけでなく、相続税対策としても効果的なツールとなります。特に中小企業経営者にとって、適切に設計された生命保険は税負担軽減と資金確保の両面で大きなメリットをもたらします。

最も基本的な活用法は「納税資金の確保」です。相続税の納付期限は相続開始から10か月以内と短く、準備不足の場合、事業用資産の売却などを迫られることも。生命保険金は相続税申告前に受け取れるため、納税資金として最適です。また、生命保険金の非課税枠(法定相続人×500万円)を活用することで、実質的な税負担も軽減できます。

次に「退職金・弔慰金対策」としての活用です。法人が契約者・受取人となる生命保険(逓増定期保険など)を活用すれば、解約返戻金を退職金原資として積み立てながら、万一の際には死亡保険金を弔慰金として遺族に支払うことが可能です。この仕組みは法人税と相続税の両面でメリットがあります。

さらに「経営者保証解除対策」としても有効です。多くの中小企業経営者は金融機関に個人保証を提供していますが、死亡時に保証債務が相続されると大きな負担となります。生命保険金を活用して保証債務を解除することで、スムーズな事業承継が可能になるでしょう。

■生命保険を活用した事業承継対策

| 生命保険の活用目的 | 具体的な保険種類 | 契約形態 | 税務上のメリット |

|---|---|---|---|

| 納税資金確保 | 終身保険・定期保険 | 経営者が契約者・被保険者、後継者が受取人 | 非課税枠の活用が可能 |

| 退職金・弔慰金準備 | 逓増定期保険 | 法人が契約者・受取人、経営者が被保険者 | 保険料の損金算入が可能 |

| 経営者保証解除 | 定期保険 | 法人が契約者、金融機関が受取人 | 債務返済資金として活用可能 |

後継者が直面する「心の壁」と乗り越え方

ここでは事業承継において避けて通れない「心の問題」に焦点を当て、創業者と後継者双方の心理的課題とその解決策を解説します。数字では表れない感情の壁が、実は多くの事業承継を難しくしている現実があります。創業者の手放せない思い、後継者のプレッシャー、家族間の緊張関係など、感情面での障壁を理解し、乗り越えるためのコミュニケーション術を身につけることで、円滑な事業承継への道が開けるでしょう。今日からできる実践的なアプローチをぜひ試してみてください。

創業者の「手放せない気持ち」への対処法

長年にわたり会社を育ててきた創業者にとって、事業承継は「我が子を手放す」ような感覚を伴うものです。中小企業庁の調査によると、70代・80代の経営者のうち事業承継の準備が完了している企業は半数以下にとどまっており、多くの経営者が事業への愛着や手放すことへの抵抗感を抱えています。

創業者の心理的抵抗を和らげるためには、まず「全てを一度に手放す必要はない」という安心感を提供することが効果的です。権限移譲は営業、財務、人事など分野ごとに段階的に進め、創業者には「相談役」や「会長」といった新たな役割を設けることで、急激な変化による喪失感を軽減できます。

また、承継後も創業者の経験や人脈を活かせる具体的な場面を示すことも重要です。例えば重要取引先との関係維持や業界団体での活動など、創業者ならではの強みを発揮できる領域を明確にしましょう。後継者からは「これからも一緒に会社を育てていきたい」というメッセージを伝え続けることで、対立ではなく協力関係を構築していくことが可能になります。

創業者の心理的抵抗を和らげるポイントは以下の通りです。

後継者が抱える重圧と解消するコミュニケーション

後継者は「創業者の築いた実績に追いつけるだろうか」「従業員や取引先から信頼されるだろうか」といった大きなプレッシャーを抱えています。特に親族内承継の場合、「親の背中を超えられるか」という不安感はより強く表れる傾向があります。

このプレッシャーを軽減するためには、創業者と後継者の間で率直な対話を重ねることが不可欠です。双方の期待値や不安要素を言語化し、共有することから始めましょう。特に重要なのは、創業者の成功体験や失敗体験を詳細に伝承することです。表面的な結果だけでなく、その裏側にある判断基準や思考プロセスを共有することで、後継者は自身の意思決定に自信を持ちやすくなります。

また、短期的な成功体験を積み重ねる機会を意図的に作ることも効果的です。例えば新規プロジェクトの責任者を任せる、特定の業務改善を一任するなど、後継者が自らの能力を発揮し、成果を実感できる場を提供しましょう。創業者はその過程で適切なフィードバックを行い、後継者の成長を促進することが大切です。

以下は創業者と後継者の建設的な対話例です。

| 後継者の不安 | 効果的な創業者の返答 |

|---|---|

| 「従業員から信頼されるか心配です」 | 「私も最初は同じ悩みがあった。時間をかけて信頼関係を築くことが大切だよ」 |

| 「重要な判断を任されると緊張します」 | 「判断に迷ったときの私の考え方をシェアしておくね。あとは君なりのやり方で良いんだよ」 |

| 「業績が下がったらどうしよう」 | 「短期的な変動より長期的な成長を大切にしよう。私も失敗から多くを学んだよ」 |

円満な家族関係を保ちながら進める相続対策

事業承継は経営の問題であると同時に、家族間の資産分配にも関わる重要な問題です。特に親族内承継の場合、後継者となる子どもと、それ以外の兄弟姉妹との間で公平性を保つことが重要な課題となります。

円満な家族関係を維持するためには、早期からの「家族会議」の開催が効果的です。事業承継の意義や方向性について、家族全員が納得できるよう丁寧に説明し、各人の希望や懸念を聞く場を設けましょう。この際、「事業は特定の子に、その他の資産は他の子に」といった基本方針を示すことで、公平性への配慮を伝えることができます。

具体的な相続対策としては、自社株の後継者への集中と、不動産や金融資産の非後継者への分配のバランスを取る方法がよく用いられます。また、生命保険を活用することで納税資金や代償金を準備し、後継者以外の相続人への公平な資産分配を図ることも可能です。経営者が契約者・被保険者となり、後継者や非後継者を受取人とする生命保険を活用することで、相続争いの回避や納税資金の確保につながります。

家族間の誤解や対立を防ぐためには、税理士などの第三者を交えた話し合いの場を設けることも有効です。感情に左右されず、客観的な立場から家族全体の利益を考慮したアドバイスを受けることで、より円満な合意形成が促進されるでしょう。

家族間の円満な関係を保つためのポイントは以下の通りです。

事業承継の専門家に相談する絶好のタイミング

ここでは事業承継の各段階で相談すべき専門家とその最適なタイミングについて解説します。適切な時期に専門家へ相談することで、事業承継を円滑に進めやすくなります。税理士、弁護士、金融機関、M&A仲介業者など、各専門家の役割と選び方、そして無料で活用できる公的支援制度まで、専門家の知見を最大限に活用するポイントを具体的に紹介します。今日から準備を始めることで、あなたの会社の円滑な事業承継を実現するための貴重な第一歩となるでしょう。

税理士に今すぐ聞くべき5つの質問

事業承継における税務面の課題は、早期に対応することで大きく軽減できます。特に60歳前後の経営者は、早めに税理士に相談することが推奨されています。まず確認すべきは現状の自社株評価額です。これは相続税・贈与税の負担額を左右する重要な数値であり、定期的に把握しておく必要があります。

次に税制優遇措置の適用可能性を確認しましょう。2025年現在の事業承継税制では、一定の要件を満たせば非上場株式等にかかる贈与税・相続税が最大100%猶予される特例措置があります(ただし、適用期限や雇用要件等の条件があります)。この特例を活用できるかどうかを早めに確認することが重要です。

そして具体的な相続税・贈与税の概算額を試算してもらいましょう。税額が明確になることで、必要な納税資金の準備が計画的に行えます。これに関連して、株式の分散保有や生命保険の活用など、合法的な節税対策についても専門的なアドバイスを求めることが大切です。

税理士に今すぐ確認すべき5つの質問は以下の通りです。

金融機関が提供する事業承継支援サービス

金融機関は単なる資金の出し手にとどまらず、事業承継に関する多様なサポートサービスを提供しています。メガバンクから地方銀行、信用金庫まで、規模や特色に応じた支援メニューを展開しているため、自社に最適なサービスを選ぶことが重要です。

まず注目すべきは「後継者育成プログラム」です。多くの金融機関では、次世代経営者向けのセミナーや研修、経営塾などを実施しています。これらは後継者が経営者としての資質を高める貴重な機会となるでしょう。また「M&Aマッチングサービス」も充実しており、親族内に適切な後継者がいない場合、金融機関の持つネットワークを通じて最適な譲渡先を見つけることが可能です。

さらに資金面では「事業承継ローン」など、株式取得や納税資金の調達を支援する融資制度を用意しているケースが多いです。金融機関によっては「経営改善コンサルティング」も提供しており、承継前の企業価値向上や経営基盤強化をサポートしてくれます。

以下の表はメインバンク別に相談すべきタイミングをまとめたものです。

| 相談内容 | 最適なタイミング | 準備すべき資料 |

|---|---|---|

| 事業承継計画の策定 | 60歳前後 | 直近3期の決算書、株主構成表 |

| 後継者育成支援 | 承継5年前から | 後継者候補のプロフィール |

| M&Aマッチング | 第三者承継検討時 | 企業概要書、財務資料 |

| 資金調達支援 | 株式取得資金必要時 | 資金計画書、担保評価資料 |

無料で活用できる公的支援制度の申請方法

事業承継を支援する公的機関やその支援制度は年々充実しており、多くが無料または低コストで利用できます。特に注目すべきは「事業引継ぎ支援センター」です。全国47都道府県に設置されており、事業承継の相談から第三者への事業譲渡(M&A)のマッチングまで、幅広いサポートを無料で受けられます。

「よろず支援拠点」も活用価値の高い窓口です。事業承継に限らず経営全般の相談に応じており、さまざまな分野の専門家が常駐しています。中小企業庁が運営する「事業承継・引継ぎ補助金」は、事業承継や事業引継ぎを契機とした経営革新等の取組に対して最大600万円の補助金が支給される制度で、年度ごとに公募内容や条件が変更される場合があります。

これらの支援制度を活用するためには、まず自社の課題を明確にしておくことが重要です。「後継者が決まっていない」「株式の分散状況が複雑」「経営状況に課題がある」など、具体的な悩みを整理した上で相談に臨むと、より的確なアドバイスが得られるでしょう。

公的支援制度を効果的に活用するためのステップは以下の通りです。

- 補助金など公募型支援の場合は、申請期限と必要条件を確認の上、早めに準備を始める

- 自社の課題と希望する支援内容を整理する

- 地域の商工会議所や商工会に問い合わせ、適切な支援機関を紹介してもらう

- 必要書類(決算書、会社概要など)を準備して相談予約を入れる

- 初回相談で支援プランを立て、継続的なサポートを受ける

成功事例から学ぶ事業承継の決断ポイント

ここでは実際に事業承継を成功させた企業の事例から、重要な決断ポイントを紹介します。製造業における技術継承の方法、小規模小売店に適した承継形態、M&Aによる再成長を果たした企業など、業種や規模別の特徴的な課題と解決策を具体的に解説します。これらの成功事例に学ぶことで、あなたの会社に最適な事業承継のヒントが見つかるはずです。自社の状況に合わせた選択肢を知り、先人の智恵を活かした円滑な事業承継を実現しましょう。

老舗製造業が実践した技術継承の秘訣

株式会社濱崎組(建築・左官工事業)は、技術継承の課題に対して従来の親方・弟子関係に頼る定性的な育成体制を刷新しました。同社が実践したのは「階層別教育」の導入です。階層別に合った教育を受けながらキャリアを積み上げていく体制を整えることで、若手が実力に合わせて成長していける仕組みを構築しました。

また、小西化学工業株式会社(特殊樹脂製造)の事例も注目に値します。同社は「キラリ!KONISHI」という職場改善活動を通じて、社員の意識向上や働きやすい職場づくりに取り組んでいます。全社員参加で改善提案を募り、優れた技能・技術などを提案した場合に社長賞として表彰する報奨制度を設けたことで、ベテラン・若手を問わず技能向上への意欲を高めることに成功しました。

中小企業庁の調査によれば、技術継承に成功している企業に共通するのは「若手や中堅が中心となっている」「ベテランの役割が指導役と明確に定まっている」という特徴があります。さらに、技術の「見える化」を進め、若手の習熟度に合わせた教育プログラムを構築し、ベテランの教育意欲を向上させる仕組みづくりが成功の鍵となっています。

技術継承成功のポイントは以下の通りです。

従業員10名の小売店が選んだ最適解とは?

地方都市の小売店における事業承継の選択肢として、従業員承継が注目されています。従業員承継の最大のメリットは、経営者が後継者を長らく一緒に仕事をしてきたメンバーから選べる点です。「リーダーシップに長けていて、人望が厚い」「業務に詳しく、課題解決力が高い」など、これからの会社に必要な資質を持つ人材を選定できます。

親族に後継者候補がいない場合、従業員承継は有効な選択肢となります。実際の成功事例として、三重県松阪市の老舗和菓子店「甲子軒」があります。大正13年創業のこの老舗店では、前店主の孫である星野美沙希氏が事業を承継し、親族内承継の形で伝統を守りながらも新鮮なアイデアを次々に打ち出して新しい風を吹き込んでいます。

従業員承継を円滑に進めるためには、準備期間を十分に設けることが重要です。一般的には3年程度の期間を確保し、最初の1年で店舗運営の権限を段階的に委譲し、2年目には経営全般の実務を任せ、最終年に株式の移転と法的手続きを完了させるというステップが効果的です。

従業員承継を成功させるポイントは以下の通りです。

廃業危機から再成長したM&A成功例の教訓

印刷業界では、後継者不在と業績不振の二重の課題を抱える企業が増加しています。富山県の印刷会社である株式会社アヤトの事例では、元社長の綾藤隆氏が高齢を理由に事業譲渡を検討。金融機関を通して、福井県で商業印刷業を営むスキット株式会社と出会い、成功裏にM&Aを実現しました。

印刷業界は近年、デジタル化の影響で市場規模が縮小傾向にあり、一般社団法人日本印刷産業連合会の資料によると、平成14年から2万件以上も事業所数が減少しています。このような厳しい環境下でM&Aによる事業承継を成功させるためには、企業価値を高める準備が欠かせません。

M&Aによる事業承継を成功させるためには、「選択と集中」による経営改善が効果的です。不採算部門の整理と得意分野への経営資源集中により、収益性を向上させることができます。また、買い手選定では単に高額での買収を提示する企業ではなく、従業員の雇用継続や既存顧客へのサービス維持に理解のある企業を優先することが、円滑な統合につながります。

M&A成功のカギは以下の点にあります。

明日からできる事業承継準備の第一歩

ここでは事業承継の準備として、明日から実践できる具体的なアクションをご紹介します。「何から始めればいいのかわからない」という悩みを解消し、第一歩を踏み出すためのヒントが満載です。経営者の想いを伝えるシートの作成方法、後継者と一緒に取り組む経営課題の見える化、自社の事業承継準備状況をチェックする診断ポイントなど、今すぐ始められる実践的な取り組みを解説します。事業承継は一日にして成らず。今日から小さな一歩を踏み出しましょう。

今すぐ作る「経営者の想い」伝達シート

事業承継においては、財務情報などの定量的なデータだけでなく、経営者自身の価値観や経営理念など定性的な情報も後継者へ伝えることが重要とされています。創業の背景や大切にしてきた価値観、事業に込めた思いなど、明文化されていない情報を整理する「想い伝達シート」を今すぐ作成してみましょう。

シート作成のポイントは、質問形式で考えを整理することです。「なぜこの事業を始めたのか」「最も大切にしている経営理念は何か」「困難な時期をどう乗り越えたか」「主要取引先との関係で気をつけていることは何か」など、具体的な質問に答える形で記入していきます。1回で完璧に仕上げる必要はなく、思いついたことを徐々に書き足していくスタイルでかまいません。

完成したシートは後継者との対話のきっかけとして活用できます。内容について話し合う場を設けることで、相互理解が深まります。後継者からの質問に答えながら、さらに深い部分まで伝えていくことで、単なる経営ノウハウだけでなく、経営者としての判断基準や価値観まで継承することができるでしょう。

想い伝達シートに盛り込むべき項目例

後継者と共に取り組む経営課題の見える化

事業承継をスムーズに進めるためには、現経営者と後継者が共同で経営課題を「見える化」する作業が効果的です。この共同作業を通じて、後継者は経営者としての視点を養い、現経営者は自社の課題を客観的に再認識できます。

まず取り組みたいのは「SWOT分析」です。自社の強み(Strengths)、弱み(Weaknesses)、機会(Opportunities)、脅威(Threats)を一覧表にまとめます。重要なのは、現経営者と後継者がそれぞれ個別に分析し、その後で結果を比較検討すること。両者の認識にズレがあれば、それ自体が重要な気づきとなります。

次に、「優先課題マトリクス」を作成しましょう。縦軸に「重要度」、横軸に「緊急度」をとり、抽出した課題を4つの象限に整理します。特に「重要だが緊急ではない」象限に位置する課題こそ、承継後に取り組むべき戦略的課題となるでしょう。後継者にはこの象限の課題から少しずつ取り組ませることで、経営者としての実践的なトレーニングになります。

この共同作業を定期的(例えば四半期に1回程度)に繰り返すことで、経営課題に対する認識の共有やコミュニケーションの促進などの効果が見込まれます。

事業承継診断で確認する10の重要チェックポイント

自社の事業承継準備状況を客観的に把握するため、以下の10項目をチェックしてみましょう。この自己診断により、現状の準備レベルと今後取り組むべき課題が明確になります。

以下の表で各項目を5段階(1:未対応〜5:十分対応済)で評価し、合計点数で全体の準備状況を判断します。得点が低い項目から優先的に取り組むことで、効率的な準備が可能です。

事業承継診断チェックリスト

自社の事業承継準備状況を客観的に把握するためのチェックリストです。現状の準備レベルと今後取り組むべき課題を明確にしましょう。

以下の10項目を5段階(1:未対応〜5:十分対応済)で評価し、合計点数で全体の準備状況を判断します。得点が低い項目から優先的に取り組むことで、効率的な準備が可能です。

-

後継者候補の選定と意思確認

最優先 -

経営理念・ビジョンの明文化

高 -

株式・財産の現状把握

最優先 -

経営課題の洗い出し

高 -

資産・負債状況の整理

最優先 -

取引先との関係性の整理

中 -

相続税・贈与税の試算

高 -

後継者育成計画の策定

高 -

引継ぎスケジュールの作成

中 -

従業員への説明準備

中

事業承継診断 総合結果

準備状況レベル

評価中…

承継リスク

評価中…

特に注目すべきは上位3項目です。後継者候補が決まっていなければ、親族内、従業員、第三者(M&A)の選択肢を含めて検討を始めましょう。経営理念の明文化は「想い伝達シート」から着手できます。また、株式・財産の把握は税理士への相談から始めるのが効果的です。

項目別スコア

優先して取り組むべき課題

事業承継を成功させるための次のステップ

Step 1: 現状の把握と方針決定

会社の資産状況や経営課題を棚卸しし、後継者候補の選定や事業承継の方向性を検討しましょう。自社株式の評価や企業価値の把握も重要です。

Step 2: 後継者育成と計画策定

後継者に必要なスキルを明確にし、育成計画を立てましょう。同時に、株式移転や税対策を含めた具体的な事業承継計画の策定も進めます。

Step 3: 段階的な権限移譲

後継者に徐々に権限を委譲しながら、経営者としての経験を積ませていきましょう。取引先や金融機関との関係構築も重要なポイントです。

Step 4: 承継の実行と完了

経営権の完全移転や残された課題の解決を図りつつ、新旧経営者の役割を明確化します。事業承継税制の活用も検討しましょう。

特に注目すべきは上位3項目です。後継者候補が決まっていなければ、親族内、従業員、第三者(M&A)の選択肢を含めて検討を始めましょう。経営理念の明文化は「想い伝達シート」から着手できます。また、株式・財産の把握は税理士への相談から始めるのが効果的です。

診断結果に基づき、今週中に取り組める小さな行動計画を1つ決めて実行しましょう。例えば「後継者候補と30分の対話時間を設ける」「自社株評価の資料を収集する」など、具体的な第一歩を踏み出すことが最も重要です。一度行動を始めれば、次のステップへと自然につながっていきます。